No último dia 30 de dezembro foram encerradas as atividades da Zuum, empresa de pagamentos móveis criada por uma joint-venture entre Telefônica e Mastercard. A notícia tem um valor simbólico importante: a Zuum era a última iniciativa de dinheiro móvel associada a uma operadora de telefonia celular no Brasil que ainda resistia. Por 12 anos, as teles experimentaram diferentes modelos de negócios e parcerias com instituições financeiras, mas nenhuma delas atingiu o sucesso almejado. Oi Paggo, Meu Dinheiro Claro, TIM Multibank Caixa e agora a Zuum: uma atrás da outra, as experiências das operadoras foram fechadas. O fim da Zuum, portanto, pode ser entendido como o fim do ciclo do dinheiro móvel no Brasil. Uma das explicações está no sucesso de fintechs que oferecem contas digitais e cartões de crédito sem tarifas, após a abertura do mercado pelo Banco Central. Esse e outros motivos são analisados mais abaixo nesta matéria.

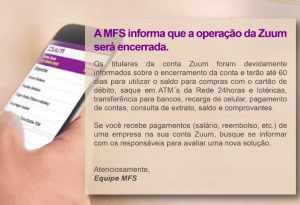

A última notícia veiculada sobre a Zuum em Mobile Time havia sido em setembro de 2017. Na época, a empresa estava próxima de 1 milhão de clientes e almejava dobrar essa base em um ano com uma estratégia de marketing que incluía o lançamento de um clube de vantagens para fãs de artistas como Luan Santana e a dupla Zezé di Camargo & Luciano. Aproximadamente um ano depois, contudo, os usuários do Zuum receberam o comunicado de que as atividades seriam encerradas. A informação está exibida também na página de download do app, nas lojas de aplicativos, e no site da empresa.

Para Mobile Time, a Mastercard enviou o seguinte comunicado, confirmando o fim da Zuum: “Os acionistas da MFS acordaram o fechamento da empresa e de seu único produto, o Zuum, serviço de pagamento com celular que Telefônica e Mastercard ofereciam no Brasil entre 2013 e 2018. A decisão foi tomada devido à reorganização de suas estratégias neste setor. Os clientes da Zuum foram devidamente informados sobre as mudanças e tiveram a opção de seguir desfrutando de um serviço similar por meio do Social Bank, empresa especializada em pagamentos com celular.”

Da África para o mundo

O conceito de “dinheiro móvel”, uma tradução livre de “mobile money”, nasceu há mais de 15 anos, antes da era dos smartphones, e consiste no uso do celular como carteira, associando o número telefônico a uma conta corrente digital em um serviço financeiro gerenciado por operadoras móveis.

Os primeiros casos de sucesso apareceram na África, com destaque para o emblemático M-Pesa. Na África, havia todos os ingredientes necessários para o dinheiro móvel dar certo. Em primeiro lugar, a maior parte da população era desbancarizada. E segundo lugar, muita gente nas grandes cidades precisava mandar dinheiro para familiares no interior e não havia uma forma segura e barata para isso. Paralelamente, já havia acontecido a revolução móvel: a penetração de telefonia celular era muito maior que a de serviços bancários. Por fim, a regulamentação era permissiva para a atuação das operadoras no setor financeiro. Como resultado, as teles fizeram o que os bancos africanos não haviam conseguido até então: a inclusão financeira da população. Os agentes de venda de recarga de pré-pago passaram a fazer o papel das agências bancárias ou caixas eletrônicos: através deles eram feitos depósitos e saques das contas de dinheiro móvel. E as pessoas conseguiam realizar pagamentos e transferências de valores do saldo que tinham nas contas por meio de SMS para outros telefones: bastava saber o número telefônico do beneficiado.

Pesou a favor do sucesso do dinheiro móvel na África o fato de existirem operadoras hegemônicas em vários países, com mais de 50% de market share cada. Os bons resultados com dinheiro móvel, aliás, contribuíram para fidelizar os clientes e aumentar ainda mais a participação de mercado dessas operadoras.

Os resultados africanos inspiraram outros mercados emergentes a fazerem o mesmo. Há casos bem-sucedidos de dinheiro móvel na América Central e em alguns países do sudeste asiático. Na Europa e nos EUA, onde a população é mais bancarizada, a demanda não era a mesma, por isso houve poucas iniciativas – algumas delas visando atender a minorias de imigrantes.

Brasil

Quando analisadas as condições necessárias para uma implementação bem-sucedida de um serviço de dinheiro móvel, o Brasil fica no meio do caminho entre a África e a Europa. Não era possível ter certeza do sucesso, nem do fracasso.

A primeira a se aventurar foi a Oi, em parceria com a Paggo. Juntas, lançaram por volta de 2007 o Oi Paggo, um cartão de crédito no celular. As operações eram feitas por USSD. Os lojistas precisavam ter um celular da Oi para receber pagamentos. O serviço chegou a fazer algum sucesso no Nordeste, mas nunca emplacou para valer no resto do País. Em 2010, Banco do Brasil e Cielo compraram 50% da Paggo, com o objetivo de explorar sua plataforma de pagamentos móveis, integrando-a a outros produtos, como a rede de máquinas de POS da Cielo.

Depois do Oi Paggo, houve uma nova fase do dinheiro móvel no Brasil, com as operadoras buscando parcerias com grandes instituições financeiras na criação de produtos. Em 2013, a Claro se juntou com o Bradesco e criou o Meu Dinheiro Claro. No mesmo ano, Telefônica e a Mastercard lançaram a Zuum. A Oi chegou a fazer pilotos de um novo serviço chamado Oi Carteira, desta vez com o Banco do Brasil. E em 2015 a TIM se aliou à Caixa e à Mastercard para criar o TIM Multibank Caixa. Nesta nova fase, os serviços costumavam ser atrelados a um cartão de plástico, em geral de débito. Assim, o cliente poderia tanto usar o celular para transferências quanto o cartão para pagamentos em estabelecimentos comerciais dotados de máquinas de POS ou para saques em caixas de autoatendimento.

Aos poucos, essas iniciativas foram sendo abandonadas. A maioria não atingiu nem sequer 1 milhão de usuários, o que é pouco em um país com mais de 200 milhões de pessoas e cerca de 240 milhões de linhas móveis sem serviço. Os primeiros a capitularem foram Oi e Claro. No meio do ano passado foi a vez do TIM Multibank Caixa.

A Zuum ainda persistiu mais um pouco. Foi também a único a tentar se adaptar à era dos smartphones. Criou um aplicativo móvel e foi aberto a usuários de quaisquer operadoras, retirando a exigência de associação a um número telefônico da Vivo.

Peru

Enquanto as iniciativas de dinheiro móvel “patinavam” no Brasil, um projeto lançado em 2016 no Peru chegou a reacender a esperança das operadoras latino-americanas. Lá, a Asbanc, espécie de Febraban peruana, conseguiu reunir diversos bancos e operadoras de telefonia em um projeto único e interoperável de dinheiro móvel. Os peruanos abriam uma conta através do celular, usando a tecnologia USSD, e escolhiam livremente em qual banco gostariam de depositar o seu dinheiro. A conta ficava associada ao número telefônico. O serviço foi batizado como BIM e chamou a atenção do mundo por ter conseguido aliar vários bancos e operadoras no mesmo produto.

Porém, passados três anos, o projeto mudou. As contas do BIM não são mais abertas através da rede das operadoras, mas de maneira “over the top”, por meio de um aplicativo para smartphone, ou conversando com um chatbot no Facebook Messenger. Ou seja, as teles foram dispensadas.

Mas iniciativas de dinheiro móvel seguem surgindo em outros países da América Latina. No fim do ano passado, a operadora Tigo lançou um serviço de dinheiro móvel no Paraguai. De acordo com a GSMA, há 114 milhões de contas de dinheiro móvel no mundo atreladas a números telefônicos de operadoras associadas à entidade.

Análise

Há várias razões para as iniciativas de dinheiro móvel não terem dado certo no Brasil. Uma delas é o equilíbrio de market share entre as operadoras móveis no País, aliado à falta de interoperabilidade dos serviços. Os usuários só conseguiam realizar pagamentos ou transferência entre outros da mesma operadora. Como cada uma tem cerca de 25% de share, isso inviabilizava a massificação dos serviços e gerava frustração entre os usuários.

Embora a bancarização no Brasil seja baixa, há uma extensa rede de correspondentes bancários, incluindo agências dos Correios e lotéricas, o que facilita o pagamento de contas. Nem de longe havia aqui a mesma necessidade por um serviço de dinheiro móvel como havia na África.

Mas o golpe final veio com o surgimento de diversas fintechs que oferecem contas digitais e cartões de crédito sem tarifas, enquanto as iniciativas de dinheiro móvel cobravam taxas por vários tipos de transações.

As fintechs chegaram junto com a popularização dos smartphones e puderam começar a efetivamente promover a inclusão dos brasileiros de camadas sociais mais baixas ao sistema financeiro nacional. O Nubank, com seus mais de 4 milhões de usuários, já conquistou uma base maior de clientes que todas as iniciativas de dinheiro móvel das operadoras juntas. Banco Neon, Banco Inter, Banco Neon, Trigg e Banco Maré são outros exemplos de destaque. Com a interface prática e amigável dos apps, com a isenção de tarifas e sem o problema de interoperabilidade, as fintechs ganharam o jogo…

…mas não necessariamente o campeonato. As teles ainda têm ativos valiosos, como as suas bases de dezenas de milhões de assinantes; seus canais de distribuição e de comunicação; seus sistemas de billing; suas redes de dados; e força de suas marcas. As operadoras continuam sendo, portanto, parceiras que podem agregar valor para a venda de serviços financeiros. Só é preciso encontrar um modelo de negócios que faça sentido entre as partes mas, principalmente, que seja atraente para o consumidor. Uma nova fase pode estar por vir. Não será mais nos moldes do antigo “dinheiro móvel”, mas trará outros serviços financeiros. Aliás, essa é uma das prioridades da Vivo para este ano, como revelado pelo seu diretor de serviços digitais e inovação, em entrevista publicada nesta semana no Mobile Time.