A aprovação da compra da Oi Móvel pode gerar sinergias operacionais e financeiras com a Vivo já a partir deste ano. Segundo Christian Gebara, CEO da empresa compradora, há possibilidade de redução de gastos operacionais (Opex) e de capital (Capex), com a entrada da estrutura e dos consumidores da fatia comprada da Oi.

“Em relação à transação com a Oi, o que posso antecipar é que tivemos um bom histórico em outros processos de compra, como aconteceu com a GVT. As sinergias acontecem na otimização de custos e ao evitar Capex. Vamos aproveitar tudo que a Vivo tem de melhor, não só nos canais, mas na rede. Podemos atender esses clientes (da Oi) de uma forma mais efetiva, principalmente porque criamos canais digitais muito mais avançados (que a Oi). E, em rede, a maioria dos clientes estão na região nordeste. Quando migrarem, eles terão acesso à maior e melhor rede (móvel) da região”, diz o executivo.

“Também teremos sinergia no uso da energia elétrica e para evitar Capex, algo que virá principalmente com a entrada das ERBs da Oi, quando poderemos gerir melhor a rede e o consumo. Conforme as integrações (entre Oi e Vivo) forem acontecendo, podemos destravar potencial em relação a essa sinergia ainda em 2022”, completa.

Vale lembrar que Gebara era Chief Revenue Officer (CRO) da Vivo na época da fusão com a GVT.

Segundo previsão da Vivo, o fechamento da transação deve ocorrer nos próximos meses. A empresa se comprometeu a pagar R$ 5,5 bilhões pela Oi Móvel, valor totalmente financiado pelo caixa da companhia para adquirir os seguintes ativos:

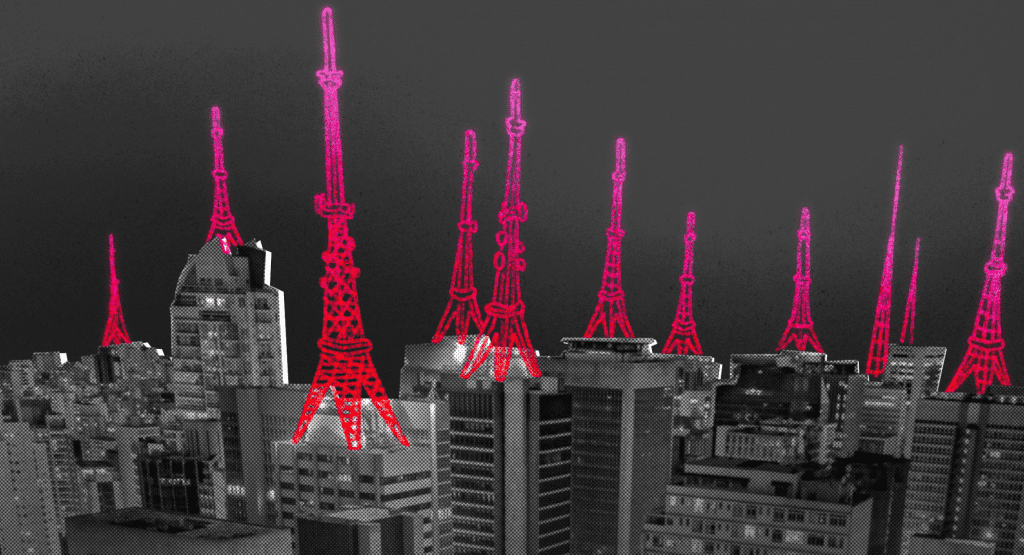

- 43 MHz de espectro;

- 10,5 milhões de clientes móveis;

- e 2,7 mil sites.

O executivo afirma ainda que a otimização das frequências – com adição de mais espectro da Oi atrelado àqueles que a Vivo possui – vai permitir que a operadora ofereça uma melhora na qualidade de serviços de forma eficiente em todo Brasil.

Serviços e competição

Em conversa com analistas nesta quarta-feira, 23, o CEO explica que os clientes da Oi também são alvos de seus serviços digitais, como o Vivo Money e aqueles de entretenimento e educação. No entanto, o CEO lembrou aos analistas de mercado que há um período de migração de 12 meses a partir da confirmação da compra da fatia da Oi Móvel.

Sobre o ambiente competitivo, Gebara acredita que os rivais ainda estão muito fortes. “Nada mudou com a aquisição, pois sabemos que os três players avançam em sua cobertura e implementação do 4G. Estamos tentando aumentar o processo para planos híbridos e pós-pagos, outras operadoras fazem o mesmo. No pré-pago segue igual – tentamos migrar para planos pós e híbridos, ou colocar ofertas duas vezes na semana de modo a gerar mais dados e mais Arpu. Ainda temos a inflação, vamos ter que aumentar o preço, fizemos no móvel e vamos fazer no FTTH.

“As receitas não são o forte (a partir da sinergia com a Oi), mas a redução de custos e evitar Capex, sim. São 10,5 milhões de novos clientes, principalmente do nordeste. Temos canais e todas as lojas para herdar”.

5G e Capex

De acordo com David Melcon, CFO da Vivo, um Capex extraordinário de R$ 4,5 bilhões foi criado pela Vivo no quarto trimestre de 2021 para o leilão do 5G. Há, além desse montante, composto de R$ 900 milhões para o preço da reserva das licenças que serão pagas em 20 anos, R$ 3,6 bilhões relacionados às obrigações que serão desembolsadas até 2024.

O executivo de finanças explicou que R$ 3,5 bilhões desse Capex especial já estão reservados e são considerados uma dívida financeira, portanto, o custo com 5G não aumenta a dívida ou o Capex da companhia.

“Para acelerar o 5G, nós falamos em passar os investimentos de qualidade do 4G para o 5G. Mas não vamos esperar nenhum investimento adicional. As obrigações que destacamos no 5G estão relacionadas à EAF (entidade de limpeza do espectro), construção da rede privativa para o governo e da rede na Amazônia (Programa Amazônia Interconectada e Sustentável, ou PAIS). Isso é mais um compromisso de licença”, completa Gebara.

Excluindo as licenças, a operadora investiu R$ 2,3 bilhões no quarto trimestre. Isso representou 20,3% das receitas da companhia no período, levando o investimento no ano para R$ 8,7 bilhões ou 20% receita de vendas.

“O nosso Capex foi direcionado a projetos de crescimento e transformação para dar footprint de FTTH e base de clientes, qualidade superior na área móvel e modernização de sistema de TI e plataformas. Além disso, nós participamos do leilão do 5G em novembro do ano passado”, diz Melcon.

Em relação aos investimentos em startups, Gebara reconhece que a Vivo pode criar um veículo (frente de investimento) para fazer M&A no Brasil, além da Wayra, e tanto no B2C quanto no B2B. Lembra ainda que a empresa Telefónica Tech, que é da Espanha e foi lançada no Brasil ano passado, pode comprar empresas com foco em melhorias no B2B.